대림산업·포스코건설, 신용등급 개선…발행금리 1~2%p 하락

[서울=뉴스핌] 김성수 기자 = 대형 건설사들이 작년 회사채 발행에 순항한 것으로 조사됐다. 정부의 재건축·재개발 규제로 건설사의 사업 환경이 악화했지만 양호한 실적, 신용등급 개선 등이 영향을 미친 것으로 풀이된다.

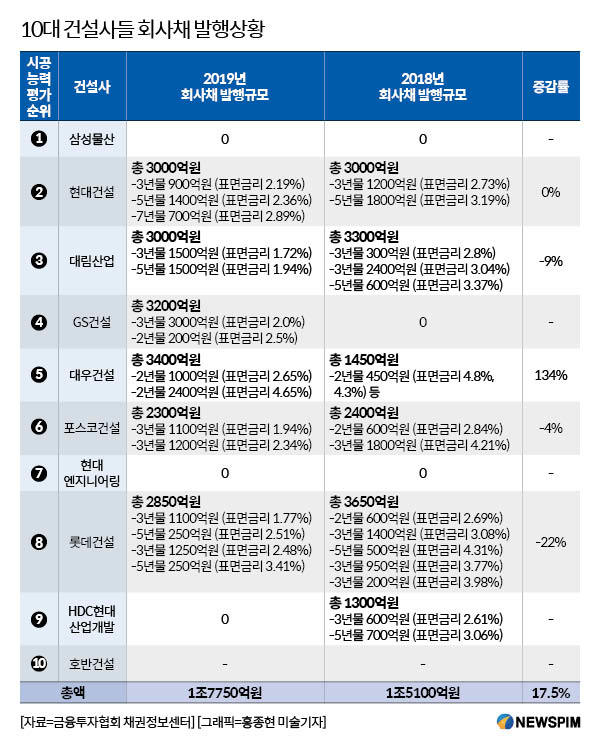

13일 금융업계와 건설업계에 따르면 10대 건설사들의 작년 회사채 발행물량은 총 1조7750억원으로 전년보다 17.5% 증가했다. 이는 대우건설, GS건설이 회사채 발행을 크게 늘린 영향이 크다.

|

우선 대우건설은 작년 한 해 회사채 발행금액이 총 3400억원으로 지난 2018년보다 134% 증가했다. 작년 1월 31일에는 2400억원 규모의 2년물 채권을 표면금리 4.65%에 발행했다. 이어 작년 6월 14일에는 1000억원 규모의 2년물 채권을 표면금리 2.65%에 발행했다.

GS건설은 작년 회사채 발행액이 총 2300억원으로 집계됐다. 지난 2018년에서는 발행실적이 없었으나 한 해 만에 큰 폭 늘어난 것. 작년 5월 10일에는 200억원 규모의 2년물(표면금리 2.5%), 작년 7월 12일에는 3000억원 규모의 3년물(표면금리 2.0%)을 발행했다.

GS건설은 작년 다수 신용평가기관에서 신용등급이 개선됐다. 나이스신용평가는 작년 4월 30일 GS건설의 장기신용등급을 기존 'A-'에서 'A'로 상향했다. 또한 한국기업평가는 같은 달 5일 GS건설 신용등급을 'A-/긍정적'에서 'A/안정적'으로 올렸다.

대우건설, GS건설을 제외한 다른 건설사들은 작년 회사채 발행물량이 줄거나 변동이 없었다. 다만 이들 건설사는 신용등급이나 신용등급 전망 상향으로 발행금리가 하락했다.

대림산업은 작년 회사채 발행액이 총 3300억원으로 1년 전보다 9% 줄었다. 하지만 신용등급 개선에 힘입어 발행금리는 하락했다. 대림산업은 작년 10월 4일에 1500억원 규모의 3년물 채권을 표면금리 1.72%에 발행했다. 또한 같은 날 1500억원 규모의 5년물 채권을 표면금리 1.94%에 발행했다.

한 해 전 3년물 채권과 5년물 채권의 표면금리가 각각 2.8~3.04%, 3.37%였던 것에 비하면 표면금리가 1%포인트(p) 이상 하락한 것이다. 이는 신용등급 개선 덕분으로 풀이된다. 대림산업은 작년 6월 26일 나이스신용평가 기준 신용등급이 'A+/긍정적'에서 'AA-/안정적'으로 상승했다. 이어 작년 9월 16일 한국기업평가 기준 신용등급도 'A+/긍정적'에서 'AA-/안정적'으로 올랐다.

포스코건설은 작년에 총 2300억원의 회사채를 발행했다. 1년 전보다 발행액이 4% 감소한 수치다. 포스코건설은 작년 4월 17일 1200억원 규모의 3년물 채권을 표면금리 2.34%에 발행했고 작년 10월 23일 1100억원 규모 3년물 채권을 표면금리 1.94%에 발행했다.

한 해 전 발행했던 3년물 채권의 표면금리가 4.21%였던 것에 비하면 발행금리가 최대 2%p 넘게 하락했다. 특히 작년 하반기에 발행한 채권 금리(1.94%)는 같은 해 상반기(2.34%)에 비해서도 0.4%p 떨어졌다. 이 또한 포스코건설의 신용등급 개선 덕분으로 보인다.

한국신용평가는 작년 4월 5일 포스코건설의 신용등급 전망을 'A/안정적'에서 'A/긍정적'으로 상향했다. 또한 한국기업평가는 작년 10월 10일 포스코건설의 무보증사채 등급전망을 '안정적'에서 '긍정적'으로 높였다.

롯데건설은 작년 회사채 발행액이 총 2850억원으로 1년 전보다 22% 줄었다. 이 회사는 작년 상반기와 하반기에 각각 2번씩 회사채로 자금조달에 나섰다. 작년 3월 12일 250억원 규모의 5년물 회사채(표면금리 3.41%), 1250억원 규모의 3년물 회사채(표면금리 2.48%)를 발행했다. 이어 작년 10월 8일 250억원 규모의 5년물(표면금리 2.51%), 1100억원 규모의 3년물(표면금리 1.77%)을 발행했다.

롯데건설도 지난 2018년에 비해서 회사채 발행금리가 1%p 이상 하락했다. 롯데건설은 작년 6월 28일 나이스신용평가 기준 신용등급 전망이 'A/긍정적'에서 'A+/안정적'으로 올랐다. 또한 작년 9월 24일 한국기업평가 기준 신용등급이 'A/긍정적'에서 'A+/안정적'으로 뛰었다.

현대건설은 작년 발행물량이 3000억원으로 1년 전과 동일했다. 다만 1년 전에 비하면 회사채 금리가 하락했다. 3년물 회사채 금리는 지난 2018년 2.73%에서 작년 2.19%로 떨어졌다. 5년물 회사채 금리는 같은 기간 3.19%에서 2.36%로 내려갔다.

삼성물산, 현대엔지니어링은 지난 2018~2019년 회사채 발행실적이 없었다. 또한 HDC현대산업개발은 지난 2018년에 총 1300억원을 발행했으나 작년에는 회사채를 발행하지 않았다.

전문가들은 정부의 부동산 규제강화에도 대형 건설사들이 재무구조 개선에 나선 결과 채권 발행금리가 하락했다고 분석했다.

이태훈 이베스트투자증권 연구원은 "작년 상반기 건설사의 펀더멘털 개선과 기준금리 인하 사이클에 힘입어 크레딧 시장(회사채 시장)이 강세를 보였다"며 "정부의 부동산 규제 강화로 건설사들의 사업환경이 악화될 것으로 예상됐으나 오히려 일부 건설사들은 신용등급이 상향됐다"고 말했다.

박신영 한국신용평가 선임애널리스트는 "(대림산업 등을 비롯한) 시공능력평가순위 상위권 업체들은 주택사업에서 차별화된 경쟁력을 보유하고 있다"며 "당분간 안정적인 영업실적과 신용도를 유지할 전망"이라고 내다봤다.

sungsoo@newspim.com