직접운용 대비 위탁에서 손실 커

“소통 강화·정성평가 통해 수익률 개선” 강조

리스크 관리 위한 해외 포트폴리오 확대 추진

주식·채권·대체투자 모두 해외 비중 늘리기로

[서울=뉴스핌] 김민수 기자 = 지난해 국민연금이 2008년 금융위기 이후 10년만에 마이너스 수익률을 기록하면서 위탁운용 투자전략 제고 및 자산배분 다양화에 속도를 내겠다는 입장을 내놨다. 수익률이 저조한 위탁운용사를 교체, 국민노후 자산 증식을 꾀한다는 입장이다.

극민연금 기금운용본부는 28일 정부세종청사 보건복지부에서 2018년 기금운용 성과 관련 기자간담회를 열었다. 이 자리에는 작년 10월 취임한 안효준 기금운용본부장이 직접 나와 지난해 운용 성과 및 세부내용 등에 대해 설명했다.

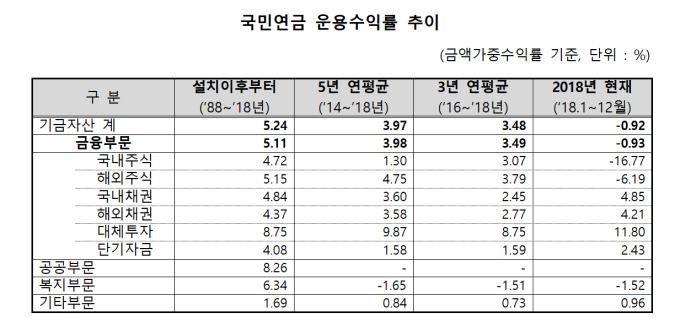

국민연금에 따르면 2018년 전체 기금운용 수익률은 -0.92%를 기록했다. 4분기 국내외 증시 조정 여파로 국내주식에서 -16.77%, 해외주식에서 -6.19%의 손실을 본 것이 결정적인 영향을 미친 것으로 풀이된다.

벤치마크와의 수익률 비교에서도 상대적으로 열세를 보였다. 구체적인 수치는 공개되지 않았지만 국내주식과 해외주식 모두 벤치마크 수익률을 하회했고, 특히 위탁운용에서 손실이 두드러졌다는 게 기금운용본부 측 설명이다.

안효준 국민연금 기금운용본부장은 “국내주식의 경우 벤치마크 수익률 대비 1% 정도 낮은 성과를 기록했고, 해외주식은 그것보다 손실이 적었다”며 “직접운용은 벤치마크 대비 상대적으로 양호한 성적을 거뒀으나 위탁부문에서 다소 저조한 결과가 나왔다”고 설명했다.

이와 관련해 위탁운용사와의 소통을 더욱 강화하겠다는 의지를 피력했다.

안 본부장은 “최근 몇 년 간 직접운용 대비 위탁운용 성과가 부진했던 게 사실”이라며 “섹터조정이나 종목 선정에서 문제가 있었다”고 지적했다.

이어 “투자전략 명확화 및 일관성, 투자비율 등을 점검하는 정성평가를 통해 개선에 나설 계획”이라며 “운용업계와의 커뮤니케이션 강화를 통해 우리가 원하는 운용 형태가 제대로 전달될 수 있도록 노력할 것”이라고 강조했다.

실제로 국민연금은 최근 몇 년 간 자산운용사 위탁운용 비중을 꾸준히 확대했다. 작년 11월말 기준 국민연금의 위탁운용자산 규모는 248조4000억원으로 전체 운용자산의 40% 수준이다. 현행 국민연금 내부 운용지침에는 최근 3년·5년 수익률 하위 25%에 속한 위탁운용사를 교체하도록 명시돼 있다.

리스크 관리를 위한 해외투자 확대 및 투자 지역 다변화를 지속적으로 검토하겠다는 계획도 밝혔다.

안효준 본부장은 “해외주식의 경우 투자지역을 다변화하고, 해외채권은 선진국, 고수익 채권 중심으로 자산 비중을 재편할 방침”이라며 “대체투자 역시 신규 대체자산군 편입, 장기적 유망 투자처 발굴에 속도를 낼 것”이라고 전했다.

2018년말 기준 국민연금의 해외투자 포트폴리오는 전체 적립금 대비 30%인 191조9000억원에 달한다. 이 가운데 주식이 113조원으로 58.9%를 차지하고 대체투자 52조2000억원(27.2%), 채권 26조6000억원(13.9%)이 뒤를 이었다.

장단기 수익률에서도 해외 부문에서의 성과가 국내보다 두드러졌다.

해외주식의 경우 기금운용본부 설치 이후 지난해까지 연평균 5.15%를 기록해 4.72%에 그친 국내주식보다 우위를 보였다. 최근 5년(2014~2018년), 최근 3년(2016~2018년) 수익률도 각각 4.75%, 3.79%로 같은 시기 1.30%, 3.07%에 그친 국내주식을 압도한 것으로 조사됐다.

mkim04@newspim.com